...

Disciplinati dall'Art. 50 TUIR comma 1 lettera c bis + Art .52

"Sono assimilati ai redditi di lavoro dipendente, le somme e i valori in genere, a qualunque titolo percepiti nel periodo d'imposta, anche sotto forma di erogazioni liberali, in relazione agli uffici di amministratore, sindaco o revisore di società, associazioni e altri enti con o senza personalità giuridica, alla collaborazione a giornali, riviste, enciclopedie e simili, alla partecipazione a collegi e commissioni, nonché quelli percepiti in relazione ad altri rapporti di collaborazione aventi per oggetto la prestazione di attività svolte senza vincolo di subordinazione a favore di un determinato soggetto nel quadro di un rapporto unitario e continuativo senza impiego di mezzi organizzati e con retribuzione periodica prestabilita, sempreché gli uffici o le collaborazioni non rientrino nei compiti istituzionali compresi nell'attività di lavoro dipendente di cui all'articolo 49, comma 1,concernente redditi di lavoro dipendente, o nell'oggetto dell'arte o professione di cui all'articolo 53, comma 1, concernente redditi di lavoro autonomo, esercitate dal contribuente".

Le attività derivanti dai rapporti di collaborazione coordinata e continuativa producono redditi assimilati al lavoro dipendente. Sono lavoratori dipendenti, tutti coloro che svolgono un'attività alle dipendenze e sotto la direzione di altri, senza assunzione di rischio, con rispetto dell'orario di lavoro per una retribuzione erogata periodicamente e predeterminata.

Per gestire i compensi a collaboratori coordinati e continuativi si utilizza in U-GOV compensi, il ruolo CC. La prestazione del CC viene riconosciuta dall'ente attraverso l'erogazione di un compenso.

N.B: Con l'inserimento della voce di compenso 09856 per i CC, la procedura calcola le ritenute fiscali a scaglioni IRPEF, l'IRAP istituzionale in percentuale dell' 8.50%, la ritenuta INPS ad aliquota piena. Se si volesse intervenire per modificare il calcolo automatico della procedura, occorre utilizzare le voci indicate nelle tabelle seguenti.

1.1 VOCI DI COMPENSO

CODICE | DESCRIZIONE | NOTE | |||||||||||||

09856 | Compenso x Collab. Coordinata (1) | E' la quota dell'onorario lordo spettante al dipendente. | |||||||||||||

CC RESIDENTI ALL'ESTERO | |||||||||||||||

09618 | Comp. x collab. coordinata (tassazione non resid. 30%) | CC non residenti in Italia che non adottano le convenzioni contro le doppie imposizioni.

| |||||||||||||

09636 | Comp. x collab. coordinata (non residenti – no fisc.) | CC non residenti in Italia, che adottano la convenzione contro le doppie imposizioni.

| |||||||||||||

09774 | Compenso per CC all'estero | La voce è assoggettata a ritenute previdenziali e INAIL per il 100%, e a ritenute fiscali per il 50%. Art. 51 comma 8 TUIR (nell'ambito ad esempio del programma Marie Curie).

| |||||||||||||

Per capire quando un soggetto, che lavora all'estero, è residente o meno nello stato italiano ci sono due distinzioni da evidenziare:

ESENZIONE IRAP: In caso di pagamento a soggetti NON residenti, che adottano la convenzione oppure non la adottano, l'IRAP è sempre dovuta. Solo la risoluzione 57/E del 5 marzo 2003 specifica che l'IRAP non è dovuta nei casi in cui il sostituto d'imposta, abbia una sede/uffici stabile all'estero, presso cui opererà il personale. ''...non devono assoggettare ad IRAP gli emolumenti relativi a percettori che svolgono l’attività in uffici operanti per un periodo di tempo non inferiore a tre mesi fuori dal territorio nazionale.'' Per uffici operanti si intende appunto sedi distaccate del sostituto d'imposta, che dovrebbe avere fuori del territorio dello stato una base stabile presso cui impiegare lavoratori e prestatori. | |||||||||||||||

CASI DI LIQUIDAZIONE ERRATA A NON RESIDENTI EFFETTUATA IN CORSO D’ANNO | |||||||||||||||

Nel caso di collaboratori all’estero assoggettati in corso d’anno all’imposta sostitutiva del 30% (uso in corso d’anno della voce 09618_ Comp. x collab. coordinata (tassazione non resid. 30%) e che in seguito risultano non avere diritto a tale trattamento oppure collaboratori all’estero non assoggettati in corso d’anno ad imposta sostitutiva del 30% (uso in corso d’anno della voce 09636_ Comp. x collab. coordinata (non residenti – no fisc.) e che in seguito risultano avere diritto a tale trattamento, occorre intervenire in sede di conguaglio fiscale, senza necessariamente interrompere il contratto alla data precedente quella di inizio rapporto generando dei compensi a rettifica.

Solo un inserimento manuale in scheda dati fiscali delle voci :

Le voce 08317-08316 andranno inserite da scheda fiscale della matricola XXXX per l'anno XXXX; il compenso andrà ricalcolato con conguaglio. | |||||||||||||||

09749 | Co.co.co a titolo gratuito | Per registrare la voce sul liquidato anche se l'importo del compenso è uguale a zero. | |||||||||||||

09830 | Rimborso spese CC sogg. contr. | Voce ad importo che applica IRPEF e IRAP. | |||||||||||||

09651 | Rimborso spese esenti | Rimborso spese netto. | |||||||||||||

| 09404 | Rimborso spese esenti (2) | Rimborso spese netto. La voce è esattamente uguale alla 09651. | |||||||||||||

09944 | Gettoni Presenza | Non sono pensionabili ai fini dell'anzianità di servizio. Versano comunque alla GS INPS ma quei contributi non saranno calcolati ai fini della pensione. (Es: chi fa presenze occasionali nel consiglio d'amministrazione). | |||||||||||||

VOCI DI COMPENSO CON RIDUZIONE L.662/96 AUTOMATICA Le voci in oggetto sono state chiuse al 30/6/2016 con l’aggiornamento CSA del 25/07/2016

L'Art. 1 c.126 della L.662/96 prevede la riduzione dei compensi corrisposti dalle pubbliche amministrazioni ai dipendenti pubblici che siano componenti di organi di amministrazione, di revisione e di collegi sindacali in misura pari al: | |||||||||||||||

A partire dal 14/2/2012 CSA ha reso disponibili una serie di voci che consentono il calcolo automatico di tale abbattimento al raggiungimento delle soglie definite per legge. L'Art. 1 c.126 specifica inoltre che la riduzione è prevista "per ciascun incarico" e per questa ragione, si sono create voci distinte a seconda della tipologia di incarico ricoperto. Le voci sono già disponibili in CSA; per il loro utilizzo in U-GOV occorre richiederne la singola attivazione. Esempio pratico: La voce 09631 - "Compenso Nucleo di Valutazione (L.662/96)" calcola in automatico la ritenuta L.662/96 sulla base del montante:

Il compenso lordo erogato incrementa il montante. Se il lordo percipiente indicato per la voce 09631 è = 6.750,00, ipotizzando che questo sia l'unico CTR percepito dalla matricola utilizzando la voce 09631, il calcolo effettuato dal sistema sarà il seguente: Compenso da RATA 1. MONTANTE = 1.687,50: NESSUNA RITENUTA; Compenso da RATA 2. MONTANTE = 3.375,00: RITENUTA L. 662/96 = [(3.375,00 – 2.582,28) * 5%] = 39,636 = 39,64; Compenso da RATA 3. MONTANTE = 5.062,50: RITENUTA L. 662,96 = [(5.062,50 - 3.375,00) * 5%] = 84,375 = 84,37; Compenso da RATA 4. MONTANTE = 6.750,00: RITENUTA L. 662,96 = [(5.164,57 - 5.062,50) * 5%] + [(6.750,00 - 5.164,57) * 10%] = 5,1035 + 158,543 = 163,65. | |||||||||||||||

...

9645 | Compenso Consiglio Amm. (L.662/96) | Voce a importo e capitolo obbligatori. Attiva la riduzione automatica prevista dalla Legge 662/96 art. 1 comma 126 in caso di superamento della soglia. |

9631 | Compenso Nucleo Valutazione (L.662/96). | Voce ad importo e capitolo obbligatori. Attiva la riduzione automatica prevista dalla Legge 662/96 art. 1 comma 126 in caso di superamento della soglia. |

09644 | Compenso revisori L.662/96 | Voce a importo e capitolo obbligatori. Attiva la riduzione automatica prevista dalla Legge 662/96 art. 1 comma 126 in caso di superamento della soglia. |

| 09686 | Compenso Senato Accademico (L.662/96) | Voce a importo e capitolo obbligatori. Attiva la riduzione automatica prevista dalla Legge 662/96 art. 1 comma 126 in caso di superamento della soglia. |

| Compenso Commissione (L.662/96) | Voce a importo e capitolo obbligatori. Attiva la riduzione automatica prevista dalla Legge 662/96 art. 1 comma 126 in caso di superamento della soglia. | |

VOCI DI COMPENSO CON RIDUZIONE L.662/96 NON AUTOMATICA Le voci in oggetto sono state chiuse al 30/6/2016 con l’aggiornamento CSA del 25/07/2016 | ||

| 09795 | Compenso CDA (L.662/96) | |

| 09871 | Compenso revisori (L.662/96) | |

| 09992 | Gettoni di presenza (L.662/96) per il Consiglio degli studenti | |

VOCI DI COMPENSO ATTIVE PER ORGANI ISTITUZIONALI | ||

| 09796 | Compenso CDA | Voce senza riduzione erariale per Compenso CDA |

| 09963 | Compenso Nucleo Valutazione | E' un organo tecnico interno all'Università che verifica l'efficienza, l'efficacia, l'economicità, e il buon andamento dell'azione gestionale della struttura amministrativa dell'Ateneo. Solitamente i componenti del nucleo di Valutazione sono nominati all'interno dell'Ateneo pertanto il ruolo corretto da utilizzare è il CC (Incarico nominativo). E' prevista l'applicazione dell'INAIL con rischio minimo. |

| 09549 | Compenso Senato Accademico | Voce senza riduzione erariale per Senato accademico. Da utilizzare per il personale non dipendente. E' assoggettata a ritenute fiscali, a gestione separata INPS e IRAP. |

| 09956 | Compenso ai Revisori | Compenso per Revisori contabili generici . Voce senza riduzione |

| 09646 | Gettoni di presenza | Compenso per Gettone presenza |

COMPENSI IRAP COMMERCIALE Normalmente l’IRAP per gli enti pubblici, IRAP ISTITUZIONALE è ad aliquota 8.50%, se i fondi per il compenso derivano dal MIUR. Questo per tutte le somme di stipendi, compensi, AU occasionali.Per chi svolge attività commerciali invece si considera l’utile riclassificato secondo le regole IRAP e sull’utile o perdita trovati, si applica l’aliquota ridotta di IRAP COMMERCIALE se i fondi derivano da enti esterni. | ||

09708 | Comp. per collab. finanziata da terzi IRAP commerciale | La voce calcola in automatico la tassazione IRPEF a scaglioni, IRAP commerciale, INPS aliquota piena. Per i non residenti accorerà, qualora si avvalgano della convenzione, inibire il calcolo dell'IRPEF (voce 00223). |

COMPENSI IRAP COMMERCIALE NON RESIDENTI | ||

09656 | Comp. x collab. coordinata (non residenti – no fisc. - IRAP Comm) | CC non residenti in Italia, che adottano la convenzione contro le doppie imposizioni.

|

09614 | Comp. per collab. coord. (estero 30% IRAP Comm.) | CC non residenti in Italia che non adottano le convenzioni contro le doppie imposizioni.

|

| VOCI DI BOLLO | ||

09783 | Applicazione imposta di bollo | La voce prevede l'obbligatorietà dell'inserimento del soggetto collettivo e non richiede l'importo. |

1.2 RITENUTE FISCALI : TASSAZIONE

Al momento dell'erogazione della retribuzione il datore di lavoro, deve determinare l'imposta dovuta ed effettuare la ritenuta sulla parte imponibile e le detrazioni previste rapportate al periodo di paga.

Le regole di imposizione dei redditi da lavoro dipendente (LD) si basano fondamentalmente sull'applicazione della ritenuta alla fonte; tali redditi sono soggetti alla ritenuta d'acconto con riferimento al periodo di paga (mese, settimana, quindicina, giornata) in cui sono effettivamente corrisposti.

La tassazione può essere:

- ORDINARIA: con aliquota a scaglioni in vigore al momento del pagamento del compenso e aliquota marginale

- SEPARATA: con aliquota media (per compensi percepiti in ritardo per effetto di legge o variazione del contratto)

1.2.1 TASSAZIONE ORDINARIA

E' il sistema normale di calcolo dell'imposta dovuta sulle somme e valori percepiti dal lavoratore; si attua applicando le aliquote progressive e, successivamente attribuendo le detrazioni spettanti (per reddito da lavoro dipendente e famigliari a carico, ART.12 TUIR).

...

- Conguaglio fiscale*Il *conguaglio fiscale consiste nella ripresa di tutti gli imponibili dell'anno, compresi eventuali compensi derivanti da altri datori di lavoro o terzi e la ripresa delle imposte pagate, del ricalcolo delle detrazioni fiscali e delle detrazioni per carichi familiari e nella eventuale ripresa di deduzioni fiscali e oneri vari dichiarati dal dipendente. L'assoggettamento a imposte deve solitamente seguire il criterio di cassa: l'imposta deve essere quindi applicata nel periodo di paga in cui viene corrisposto il compenso. Fa eccezione il conguaglio di fine anno che può essere operato entro il 28 febbraio. La tassazione si applica mensilmente ma il periodo di imposta è annuale ed insiste su un anno solare, dal primo gennaio al 31 dicembre.

- BDM (Banca dati MIUR) L'ente pagatore, mensilmente, invia un file dati di tipo giuridico o economico alla banca dati MIUR che svolgerà statistiche e analisi per definire la somma di finanziamento spettante all'ente, a seconda delle sue spese e necessità economiche.

- Anagrafe delle Prestazioni Raccoglie le comunicazioni relative agli incarichi che le PA affidano ai pubblici dipendenti e a collaboratori esterni. Due volte l'anno è lo Stato a voler conoscere le tipologie di incarico affidate tra un impiego pubblico e l'altro (Ex: Università X - Università Y).

- 730

1.3 VOCI DI TRATTAMENTO FISCALE

La procedura, se non sono inserite le voci fiscali, applica la normale tassazione ordinaria a scaglioni con detrazioni personali (che spettano semplicemente per il fatto che il soggetto esegue una prestazione di lavoro) e familiari (se il soggetto ha famigliari a carico). Per inibire le detrazioni di familiari a carico non esiste un'apposita voce specifica ma bisogna intervenire dal pannello menù Risorse Umane - Carico Familiari chiudendo le Valutabilità (caratteristiche del componente nucleo famigliare).

CODICE | DESCRIZIONE | NOTE |

01387 | Inibizione detrazioni personali (Art.13) | La voce si utilizza qualora il percipiente dichiari di non volere l'applicazione delle detrazioni previste per questa tipologia di lavoro, in quanto ha già altri redditi da CC (Art. 13 del TUIR). Il totale dei giorni da conteggiare per le detrazioni annue è 365. |

00955 | Inibizione detrazioni personali (Art.13) e Familiari a carico | La voce inibisce sia il calcolo delle detrazioni da lavoro dipendente che per familiari a carico. |

00223 | Inibizione IRPEF non residenti in Italia. | Se il CC è residente all'estero e si avvale della convenzione contro le doppie imposizioni, non viene operata la ritenuta IRPEF in Italia, ma si pagheranno le imposte nel paese di origine. |

08289 | Detrazione minima non rapportata ai giorni (Tempo Determinato). | Da utilizzare quando il percipiente richieda l'applicazione della detrazione minima intera e non rapportata al periodo di lavoro poiché il suo rapporto è inferiore a 8.000€. E’ possibile riconoscere le detrazioni minime tramite l’inserimento della voce 8289 se il rapporto è a tempo determinato. Il Conguaglio in ogni caso le riconosce se superiori alle detrazioni calcolate in base ai giorni lavorati. Per i tempi indeterminati la detrazione minima è di 690. La voce da utilizzare in questi casi è la 08290, valida solo per il personale strutturato. Nella singola rata di contratto UGOV vengono riconosciuti i gg di detrazione per quella rata; a conguaglio per tutto il rapporto. |

08134 | Giorni per detrazioni personali | La procedura calcola in automatico, all'interno del periodo del rapporto in essere, i giorni validi nell'anno per applicare le detrazioni. |

14175 | Inibizione Bonus IRPEF DL 66/2014 | Voce personale per inibire il Bonus Fiscale sia nel calcolo del singolo compenso che a Conguaglio Fiscale. La voce può passare per questo motivo da Scheda fiscale. |

14176 | Rettifica bonus IRPEF DL 66/2014 | Voce variabile ad importo per rettificare l'importo del Bonus calcolato. E' una voce che può assumere valori sia positivi che negativi. |

| 14340 | Lavoratori rimpatriati Art. 16 Dlg 147/2015 | La voce riduce l'imponibile IRPEF del 30% e di lasciare invariato l'imponibile IRAP. La riduzione varrà anche ai fini del calcolo delle detrazioni personali e dei carichi di famiglia. Non vale per il calcolo del bonus DL66, a scopo cautelativo e in linea con quanto già avviene per le agevolazioni relative al rientro ricercatori e talenti |

| INTERVENTI SU SCAGLIONI E ALIQUOTE | ||

01352 | Contratto secondario: aliq. max, no detr, no bonus DL 66/14'”. | Questa voce è da inserire per i contratti secondari dei collaboratori al fine di non applicare la tassazione a scaglioni, le detrazioni e il bonus DL 66/2014. La voce è utile nel calcolo di liquidazione e non viene letta dal conguaglio fiscale. Sì dà per scontato che il trattamento fiscale "standard" venga effettuato sul contratto principale (sempre da co.co.co o altro ruolo dipendente). La voce non va mai inserita in Scheda Dati Fiscali e Previdenziali (non è possibile inserirla).

Ricordiamo, infine che l’inserimento di questa voce è un escamotage per gestire le casistiche nei nostri applicativi dunque non sono richieste che arrivano dal lavoratore (come ad esempio può essere la richiesta di inibizione di detrazioni). Per questo motivo la voce NON va inserita da scheda fiscale ma va inserita direttamente nel singolo contratto/compenso. |

00221 | Memorizzazione aliquota max | In sede di liquidazione il percipiente richiede l'applicazione di un'aliquota IRPEF marginale non a scaglioni progressivi d'imposta. In sede di conguaglio invece sarà applicata la tassazione a scaglioni. |

09853 | Tassazione non residenti, 30% | Per CC non residenti in Italia, che non si avvalgono della convenzione contro le doppie imposizioni. La tassazione è applicata sul lordo inserito con la voce 09856. Non passa per la scheda fiscale in quanto è sempre meglio verificare gli effettivi giorni di presenza all'estero. |

04350 | Richiesta calcolo e conguaglio ad aliquota max | La voce applica l'aliquota max in fase di liquidazione e al momento del conguaglio (soprattutto nei casi di incertezza del proprio reddito) adeguerà il calcolo in funzione della data competenza voce inserita, per i mesi antecedenti. Non calcola le detrazioni. |

08241 | Richiesta conguaglio ad aliquota max | In fase di liquidazione saranno applicati gli scaglioni IRPEF mentre in quella di conguaglio l'aliquota marginale. |

08299 | Richiesta Add. reg. ad aliquota max | Implica l'applicazione dell'aliquota max nel calcolo dell'addizionale regionale, con lo stesso criterio della tassazione IRPEF. |

09652 | Rettifica fiscale (Solo Compensi) | Voce elaborata anche dal conguaglio fiscale per rettificare IRPEF ingiustamente pagata. |

| ||

01379 | Stima reddito In fase di liquidazione dei compensi la stima del reddito viene considerata su tutto l'arco dell'anno e solo con il lancio del conguaglio verrà riproporzionata alla durata effettiva del contratto. Pertanto le detrazioni, che dipendono dal reddito, saranno rideterminate in fase di conguaglio e calcolate correttamente sul reddito certo e per il periodo corretto. per deduzioni/detrazioni | In fase di liquidazione mensile la voce, ad importo, sostituisce sempre il reddito annuo stimato in automatico dalla procedura considerando l'importo indicato nella voce. |

01218 | Stima reddito x ded. e detr. (valore + alto) | In fase di liquidazione la procedura considera il valore indicato nell'importo della voce solo se più alto di quello stimato dalla procedura. |

01265 | Reddito totale (dichiarato dal dipendente) | La voce agisce in fase di liquidazione e conguaglio, se si verifica che il reddito presunto è più alto di quello stimato in automatico dalla procedura. La voce agisce in fase di liquidazione e conguaglio, se si verifica che il reddito presunto è più alto di quello stimato in automatico dalla procedura. A conguaglio, viene considerato il reddito inserito manualmente nel campo importo della voce, al momento del suo inserimento in scheda fiscale. |

01531 | Reddito aggiuntivo per detrazione d'imposta (in fase di liquidazione e conguaglio) | Deve essere inserita se il percipiente dichiara di avere nell'anno ulteriori redditi da considerare per le detrazioni, rispetto a quelli erogati dall'ente. Tale campo può essere utilizzato anche nel caso il soggetto abbia più rapporti in essere all'interno dello stesso ente per evitare conguagli troppo eccessivi. A conguaglio, viene considerato il reddito inserito nella voce all’interno della scheda fiscale oltre a quello già calcolato da UGOV/CSA. |

| 08291 | Reddito abitazione principale | La voce serve solo per il sostituto d'imposta per comunicare il reddito dell’abitazione principale al calcolo conguaglio che ha il compito di raccogliere i dati ai fini della produzioni della CU ogni anno. Il valore indicato non ha effetti sul calcolo delle detrazioni, della singola liquidazione e del conguaglio ma ha solo scopo documentativo affinchè nella CU possa essere possibile compilare l'annotazione AO e il campo 462 "Abitazione principale" CU 2017/redditi 2016. |

01219 | Ricercatore rientrato in Italia. | I redditi di lavoro dipendente o autonomo dei ricercatori che hanno svolto attività di ricerca all'estero e sono rientrati in Italia, sono imponibili solo per il 10% ai fini delle imposte dirette mentre per il 90% sono esenti e certificati nella CU nell’apposita sezione redditi esenti. Per questo la procedura come stima automatica del reddito riduce l’imponibile fiscale al 10%. La voce 01219 dovrà essere inserita dalla scheda dati fiscali e sarà comunque accompagnate, all’interno del documento gestionale, dalla voce di Compenso. |

| ||

09102 | Trattenute Varie | Voci extra-erariali di trattenuta sul netto del compenso percepito dal collaboratore. |

02737 | Polizza assicurativa RC |

|

01779 | Quota associativa |

|

01805 | Trattenuta Tessera Parcheggio |

|

00887 | Spese Telefoniche |

|

04830 | Quota associativa CURC |

|

04831 | Spese Telefoniche |

|

04832 | Spese telefoniche CURC |

|

04319 | Rit. Sindacale CIPUR Confsal | Unica voce già ad importo (7.50€). |

09625 | Recupero Abbonamento bus treno | Qualora l'Ateneo richieda la configurazione di queste voci, trattandosi di voci di recupero, occorre sapere su quale gruppo contabile debbano transitare. |

09678 | Recupero Netto |

|

1.4 CONTRIBUTI PREVIDENZIALI E ASSISTENZIALI

I CC sono soggetti all'obbligo di iscrizione alla sede INPS competente per territorio per la trattazione delle domande di iscrizione, per la gestione dei versamenti e per la costituzione delle posizioni assicurative.

La competenza territoriale viene individuata sulla base della sede amministrativa o della localizzazione di un'eventuale filiale dell'azienda committente.

Il collaboratore ha comunque facoltà di procedere autonomamente alla presentazione della domanda di iscrizione alla sede INPS nel cui ambito territoriale si trova la propria residenza o la propria dimora abituale. Allo stesso modo, si procederà alla comunicazione alla Gestione Separata in caso di cessazione dell'attività di collaborazione.

MODALITA' DI CALCOLO INPS

La base imponibile è costituita dalla stessa base imponibile fiscale e cioè, dal compenso lordo depurato dei contributi a carico del collaboratore.

CASSA INPS GS ALIQUOTE APPLICABILI

Le aliquote applicabili divergono a seconda che si tratti di soggetto non iscritto ad altra forma previdenziale obbligatoria, per il quale viene applicata l'aliquota piena mentre per il soggetto iscritto ad altra forma previdenziale obbligatoria o soggetto pensionato verrà applicata l'aliquota ridotta.

Si precisa che risulta a carico del collaboratore 1/3 del contributo mentre gli altri 2/3 sono a carico del committente.

Aliquote INPS Gestione Separata

L'articolo 2 comma 57 della Riforma Fornero (Legge 92 del 28/06/2012) ha apportato modifiche alle aliquote contributive INPS G.S. a decorrere dal 2013; tali dati sono state ulteriormente modificati dalla Legge Stabilità 2014 come riepilogato nel seguente prospetto:

...

- Versamento contributi carico percipiente e ente tramite F24

- Autocertificazioni INAIL

- 770

1.5 CIRCOLARE INPS N.115 “STABILIZZAZIONE ED ESTENSIONE DELL’INDENNITÀ DI DISOCCUPAZIONE PER I LAVORATORI CON RAPPORTO DI COLLABORAZIONE CO.CO DIS-COLL New giugno 2017

Il 13 giugno 2017 è entrata in vigore la legge 22 maggio 2017, n. 81. La novità più rilevante in ambito fiscale e previdenziale per gli Atenei è rappresentata dall’art. 7:

...

rispettivamente con la quota di 1/3 cd e 2/3. Queste 2 voci verranno generate solo per i compensi calcolati da luglio a dicembre 2017; a partire dal 2018 infatti l’aliquota aggiuntiva di disoccupazione, verrà aggiunta direttamente nelle voci 01354 e 02954.

1.6 VOCI DI TRATTAMENTO PREVIDENZIALE E ASSISTENZIALE

I contributi previdenziali si versano alla Gestione Separata INPS (GS) per i CO.CO.CO. La contribuzione è per 1/3 a carico del dipendente e per 2/3 dell'ente.

Le aliquote di riferimento sono diverse:

...

CODICE VOCE | DESCRIZIONE | NOTE | |

01439 Con tale voce non sarà applicata l'aliquota piena prevista in automatico dalla procedura, ma quella ridotta per 1/3 carico dipendente e 2/3 carico ente. La voce potrà essere anche inserita dal menù UGOV "Scheda dati fiscali e previdenziali" e in questo modo, la procedura applicherà di-default ad ogni compenso inserito per quello stesso percipiente, l'aliquota ridotta | Soggetto GS INPS iscritto ad altra cassa. | Si applica quando il percipiente dichiara di essere iscritto ad un'altra forma previdenziale obbligatoria, o di essere titolare di pensione diretta. | |

| 01345 Con tale voce non sono calcolati i contributi previdenziali e non è applicata né l'aliquota piena né i contributi per chi è iscritto ad altra cassa | Inibizione ritenute previdenziali | Si usa quando non si vogliono applicare i contributi previdenziali (ad esempio, quando, avvalendosi della convenzione contro le doppie imposizioni, non si vuole applicare INPS in Italia). | |

04478 | Imponibile teorico automatico INAIL | Permette il calcolo ritenuta INAIL solo se correttamente compilata la PAT nel contratto. Di default, la procedura propone la voce in automatico per ogni ruolo che preveda la copertura assicurativa INAIL. | |

04686 Per la GS il versamento contributivo prevede dei massimali annui che devono considerare le retribuzioni percepite anche extra-procedura. | Reddito INPS GS esterno | Indica l'imponibile previdenziale raggiunto con altri redditi extra procedura, da considerare per il raggiungimento del MASSIMALE. | |

VOCI PER INPGI Con l'aggiornamento CSA del 16/02/15, in applicazione della circ. INPGI 1/2015 sono stati modificati il tetto per l'applicazione della rit. 438/92 che per il 2015 è pari a 44.888 euro annui (3741 euro mensili) e l'aliquota contributiva per gli iscritti alla gestione separata - cassa unica che diventa complessivamente del 26,72%: 17,81% a carico dell'amministrazione (voce 2696) e 8,91% a carico del giornalista (voce 04643). Si precisa che la funzione di Caricamento in CSA per la denuncia DASM consente di caricare i dati anagrafici e retributivi del personale dipendenti a cassa INPGI ma NON quelli delle figure di reddito assimilato (CC-AU) la cui comunicazione andrà gestita manualmente. | |||

04642 Sogg.gestione separ. INPGI per co.co.co cassa unica | La voce va inserita in Scheda dati fiscali e consente, unitamente all'uso del Ruolo CC e della voce di Compenso 09856 (da inserire direttamente nel compenso), di calcolare l'aliquota previdenziale cassa INPGI piena. |

| |

04694 Sogg.gestione separ. INPGI per co.co.co altra cassa | La voce va inserita in Scheda dati fiscali e consente, unitamente all'uso del Ruolo CC e della voce di Compenso 09856 (da inserire direttamente nel compenso), di calcolare l'aliquota previdenziale cassa INPGI ridotta. |

| |

VOCI DI RITENUTA ENPAPI Valide per CC-AU ALIQUOTE ENPAPI 2017 L’aliquota contributiva applicata per l’anno 2017 ai collaboratori non iscritti ad altra forma di previdenza obbligatoria e non pensionati, è innalzata al 32% oltre al contributo aggiuntivo pari allo 0,72%. L’aliquota contributiva applicata per l’anno 2017 ai collaboratori iscritti ad altra forma di previdenza obbligatoria o pensionati, è innalzata al 24%. L’applicazione di tale ritenuta prevede l’inserimento della voce di compenso 09856 “Comp. x Collab.Coordinata” nel trattamento economico del contratto previo inserimento in scheda fiscale della voce 14156 o 14158. Si ricorda che la contribuzione dovuta segue il principio di cassa, pertanto i compensi di competenza dell’anno 2016 corrisposti successivamente al 12/01/2017 prevedono l’applicazione delle nuove aliquote (cd. principio di cassa allargato).

ENPAPI PER LAVORO OCCASIONALE L'ENPAPI ha ottenuto legittimazione all'introduzione di una gestione separata ENPAPI con il DL 95/2012 art.8 c.4, e pertanto sembri sia corretto applicare le regole previste dalla circolare 19/2016, calcolando sempre la contribuzione previdenziale ENPAPI per i compensi di lavoro autonomo occasionale ad infermieri, indipendentemente dagli importi erogati (Circolare n. 19/2016 nella quale testualmente si evince che: "il limite dei euro 5.000 di cui all'art. 44 comma 2 del Dlgs n. 269/2003 non si applica agli iscritti a ENPAPI).

AGGIORNAMENTI NELLA GESTIONE ADEMPIMENTO DARC Con l’aggiornamento CSA del 23 Gennaio 2017 per i collaboratori soggetti a contribuzioni ENPAPI, è stato attivato il campo altra assic. prev. (ENPAPI) in scheda dati fiscali e previdenziali, in presenza della voce 14158 - Sogg.gestione separ. ENPAPI per assimilati altra cassa. Con l’aggiornamento del 30 gennaio sono state rilasciate in CSA le funzionalità per la denuncia DARC – gestione separata ENPAPI. Come per gli altri adempimenti previdenziali saranno disponibili nel menù Adempimenti / Posizioni assicurative ENPAPI le funzioni di caricamento, gestione ed estrazione denuncia DARC. Prima di procedere è necessario compilare in Tabelle / Dati fiscali sostituto il campo ‘Codice ENPAPI’. Analogamente a quanto avviene per la gestione separata INPS, in caso di aliquota ridotta è necessario specificare nella voce di attivazione l’altra assicurazione previdenziale. E’ stato quindi predisposto il nuovo campo ‘Altra assic. prev. (ENPAPI)’ in scheda dati fiscali e previdenziali per la voce in ‘14158 - Sogg.gestione separ. ENPAPI per assimilati altra cassa’). Tale informazione servirà per la compilazione del campo ‘Codice ente’ della denuncia DARC. La funzione di caricamento leggerà tutte le voci di ritenuta ENPAPI liquidate nel mese specificato in input e caricherà i dati elaborati in appositi archivi, consultabili e modificabili da gestione. I campi compenso ed imponibile verranno compilati con la somma degli imponibili delle voci di ritenuta, i periodi lavorati saranno compilati con la competenza delle voci. La funzione di estrazione leggerà questi nuovi archivi e provvederà ad estrarre un file testuale che dovrà essere caricato nel programma DARC di ENPAPI. ENPAPI - CU Ai fini della stampa CU sarà possibile effettuare il caricamento su tutto il 2016 in un unico lancio con l’ opzione ‘carica l’intero anno’ (visibile solo se si seleziona l’anno 2016). Ciò consentirà alla CU di leggere i dati inerenti alla gestione separata ENPAPI (sez. 4 altri enti della Certificazione Lavoro Dipendente, Assimilati) direttamente dagli archivi di appoggio del nuovo adempimento. Per i lavoratori autonomi la stampa CU continuerà a leggere gli archivi degli autonomi.

| |||

14156 | Sogg.Gestione Separata ENPAPAI per assimilati cassa unica | L'inserimento della voce genera sul cedolino le voci 14236 "Rit. ENPAPI per Lav.Autonomi Cassa Unica" e 02443 "Rit. ENPAPI per Lav.Autonomi Cassa Unica (c.e.)". | |

14158 | Sogg.Gestione Separata ENPAPAI per assimilati altra cassa | L'inserimento della voce genera sul cedolino le voci 14237 "Rit. ENPAPI per Lav.Autonomi Altra Cassa" e 02443 "Rit. ENPAPI per Lav.Autonomi Altra Cassa (c.e.) | |

09550 | Rettifica Contr. ENPAPI assimilati altra cassa (c.e.) |

| |

| 09551 | Rettifica Contr.ENPAPI assimilati altra cassa (c.d) | ||

| 09573 | Rettifica contr. ENPAPI co.co.co cassa unica (c.e.) | ||

| 09574 | Rettifica contr. ENPAPI co.co.co cassa unica (c.d.) | ||

VOCI DI RETTIFICA INPS | |||

09832 | Rettifica contributi INPS da GS Pensione C.E. | Per rettificare i contributi carico ente da Gestione Separata | |

09833 | Rettifica contributi INPS da GS Pensione C.D. | Per rettificare i contributi carico dipendente da Gestione Separata | |

09838 | Rettifica contr. INPS GS cassa unica C.E. | Voce che permette di rettificare i contributi previdenziali INPS GS per gli iscritti ad un'unica cassa. Richiede la valorizzazione dell'importo che corrisponde alla rettifica da operare sul contributo. | |

09839 | Rettifica contr. INPS GS cassa unica C.D |

| |

09840 | Rettifica contr. INPS GS altra cassa C.E. | Voce che permette di rettificare i contribuiti previdenziali C.E. INPS GS per gli iscritti ad altra cassa. Richiede la valorizzazione dell'importo che corrisponde alla rettifica da operare sul contributo. | |

09841 | Rettifica contr. INPS ges.sep. altra cassa C.D. | Voce che permette di rettificare i contribuiti previdenziali C.D. INPS GS per gli iscritti ad altra cassa. Richiede la valorizzazione dell'importo che corrisponde alla rettifica da operare sul contributo. | |

| 14454 | Rettifica contr. INPS ges.sep. DIS-COLL C.D. Caso in cui si utilizzano: Compensi calcolati ad esempio nel mese di giugno con INPS aliquota piena poi da rettificare nei mesi successivi (esempio Luglio). Nel momento in cui si effettua la rettifica totale il calcolo oltre a calcolare la rettifica dell'INPS ad aliquota piena calcola anche la quota aggiuntiva di DIS-COLL. Trattandosi di rettifica di liquidazione già pagata a giugno, non dovrebbe essere applicata per la fattispecie in oggetto la DIS-COLL. | Richiedono l'indicazione del'importo di contributo da rettificare e la quota di aliquota rispettivamente carico dip 0,17% e carico ente 0,34%, nonchè il sogg. collettivo cui effettuare la rettifica (A00030). Il valore da rettificare di DIS-COLL lo si può verificare dal calcolo che è stato effettuato dal sistema nel Tab 'Voci calcolate'. | |

| 14455 | Rettifica contr. INPS ges.sep. DIS-COLL C.E. Caso in cui si utilizzano: Compensi calcolati ad esempio nel mese di giugno con INPS aliquota piena poi da rettificare nei mesi successivi (esempio Luglio). Nel momento in cui si effettua la rettifica totale il calcolo oltre a calcolare la rettifica dell'INPS ad aliquota piena calcola anche la quota aggiuntiva di DIS-COLL. Trattandosi di rettifica di liquidazione già pagata a giugno, non dovrebbe essere applicata per la fattispecie in oggetto la DIS-COLL. | Richiedono l'indicazione del'importo di contributo da rettificare e la quota di aliquota rispettivamente carico dip 0,17% e carico ente 0,34%, nonchè il sogg. collettivo cui effettuare la rettifica (A00030). Il valore da rettificare di DIS-COLL lo si può verificare dal calcolo che è stato effettuato dal sistema nel Tab 'Voci calcolate'. | |

VOCI DI RETTIFICA INPGI | |||

09534 | Rettifica Rit. INPGI co.co.co prest. temp |

| |

09535 | Rettifica Rit. INPGI co.co.co prest. temp (c.e.) |

| |

09536 | Rettifica Rit. INPGI per co.co.co altra cassa |

| |

09537 | Rettifica Rit. INPGI per co.co.co altra cassa (c.e.) |

| |

09538 | Rettifica Rit. INPGI per co.co.co cassa unica |

| |

09539 | Rettifica Rit. INPGI per co.co.co cassa unica (c.e.) |

| |

VOCI DI RETTIFICA INAIL | |||

09836 | Rettifica contributi INAIL C.E |

| |

09837 | Rettifica contributi INAIL C.D |

| |

VOCI DI RETTIFICA IRPEF | |||

09652 | Rettifica fiscale (solo compensi) | Voce che permette di rettificare IRPEF non dovuta. Richiede l'immissione dell'importo al netto delle detrazioni eventualmente pagate. | |

1.7 DETERMINAZIONE IRPEF SU COMPENSI CO.CO.CO

COMPENSO LORDO -

RITENUTE INPS CO.CO.CO CARICO DIP.

RITENUTE INAIL CO.CO.CO CARICO DIP.

_________________________________________________

IMPONIBILE FISCALE su cui applicare

...

IMPONIBILE FISCALE – IRPEF NETTA = COMPENSO NETTO

1.8 INDENNITA' DI MATERNITA': COME GESTIRE IL CONTRATTO UGOV

Le lavoratrici iscritte alla Gestione Separata (GS) hanno diritto ad un'indennità di maternità per il periodo corrispondente ai due mesi antecedenti la data del parto e ai tre mesi successivi alla data stessa interamente pagata dall'inps.

Ai fini della corresponsione dell'indennità occorre l'attestazione di astensione effettiva dal lavoro resa dalla lavoratrice e dal committente con dichiarazione sostitutiva di atto di notorietà.

l'indennità è corrisposta dalla competente gs su richiesta diretta da parte dell'interessato; non ha alcun ruolo in merito il committente, il quale, dal canto suo, si limiterà ad interrompere verso il collaboratore la normale corresponsione del compenso mensile previsto da contratto. pertanto la richiesta all'inps non avrà alcun riflesso sul cedolino mensile rilasciato dal committente al cc.

per gestire casi come questo di interruzione del contratto, in u-gov, è possibile sospendere la carriera con la funzione si sospensione contratto per pori riprendere la carriera al rientro della maternità.

Per ulteriori dettagli si consulti il manuale delle variazioni contratto disponibile online.

...

REDDITI DI LAVORO AUTONOMO

(commercialisti, avvocati, musicisti, fotografi)

Tra i Redditi di lavoro autonomo rientrano tutti quelli che non sono redditi di lavoro subordinato: redditi derivanti dall'esercizio di arti e professioni [Abituali (PR) e Occasionali (AU)], diversi per modalità di determinazione del reddito e per obblighi contabili imposti dalla legge.

Il reddito di lavoro autonomo è soggetto a ritenuta alla fonte, da applicarsi da parte di chi effettua il pagamento del compenso (l'ente) se sostituto d'imposta.

Sono redditi di lavoro autonomo quelli derivanti dall'esercizio di arti e professioni abituali.

L'autonomia consta nel fatto che il soggetto, svolge la propria attività senza alcun vincolo di subordinazione nei confronti del committente, avvalendosi di una propria organizzazione di lavoro, decidendo i tempi, le modalità e i mezzi necessari per il compimento dell'opera.

La professionalità lo differenzia dal lavoratore dipendente e si concretizza quando il soggetto pone in essere atti e comportamenti coordinati fra loro, finalizzati ad uno scopo predefinito.

L'abitualità sussiste quando tali atti sono posti in essere con regolarità, stabilità e sistematicità.

RITENUTA ALLA FONTE

Le ritenute operano secondo un particolare meccanismo che vede coinvolti due soggetti:

...

N.B: Con l'inserimento della voce di compenso 09867 per il ruolo PR la procedura calcola la ritenuta d'acconto al 20%. Non sarà applicata in automatica l'IVA al 20%. Per questo occorre una voce specifica. Se si volesse intervenire per modificare il calcolo automatico della procedura, occorre utilizzare le voci indicate nelle tabelle seguenti.

3.1 VOCI DI COMPENSO

CODICE | DESCRIZIONE | NOTE |

09867 | Compenso in ritenuta d'acconto | La voce applica in automatico IRPEF al 20%. |

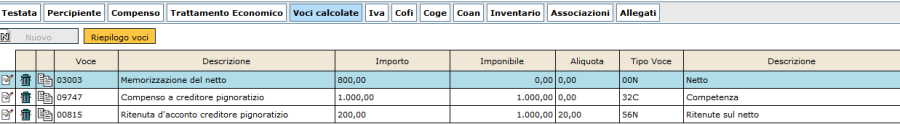

09747 | Compenso a creditore pignoratizio | La voce applica in automatico il 20% di ritenuta d'acconto, no IRAP. Richiede comunque l'inserimento della voce di IVA 4413 al 20% che poi verrà inibita in sede di calcolo. |

09513 | Compenso professionisti revisori (L.662/96) | Voce di compenso. Genera la voce 1568 "Ritenuta L.662/96 art.1 c.126 (Revisori)" sulla quota che supera la soglia prevista dalla Legge 662/96. Da usare in caso di pagamento di compenso a professionisti appartenenti al collegio dei revisori. |

| ||

PROFESSIONISTI ESORDIENTI. Legge 24/12/2007 n.244 | ||

09526 | Compenso professionisti esordienti | Voce variabile non assoggettata a ritenuta d'acconto. N.B. Il regime fiscale agevolato per professionisti esordienti di cui all’art. 13 Legge 388/2000 è stato abrogato dall’1.1.2015 (art. 1 c.85 Legge 90/2014). |

09525 | Rimborso spese professionisti esordienti | Voce variabile non assoggettata a ritenuta d'acconto. N.B. Il regime fiscale agevolato per professionisti esordienti di cui all’art. 13 Legge 388/2000 è stato abrogato dall’1.1.2015 (art. 1 c.85 Legge 90/2014). |

02029 | Rivalsa 4% Legge 111/2011 – Esordienti (iscritti gest. sep. impon. IVA e altre rivalse) | E' stata predisposta una nuova voce di rivalsa da utilizzare quando si liquida la voce 9526 "Compenso professionisti Esordienti" . |

VOCI DI RIMBORSO SPESE | ||

09753 La voce 9753 diventa 9754 dopo il calcolo. | Rimborso spese esente per Art.15 | Voce che prevede l'inserimento dell'importo e codice Iva (IVA 0%). Con questa voce l'importo di rimborso che viene inserito non sarà soggetto né ad IVA né a ritenuta d'acconto. |

09759 | Rimborso spese tassate | Serve per pagare i rimborsi spese tassati ai PR, soggetti a ritenuta d'acconto, IVA, contributo previdenziale. Sul 770 viene associata alla causale A. |

09606 | Spese sostenute per conto del PR | La voce, ad importo e capitolo obbligatori, è imponibile IVA e rivalsa iscritti all'albo (4415). L'importo della voce 9606 deve essere sottratto dal totale del compenso in quanto si tratta di spese già pagate dall'ateneo per conto del PR. Per tale motivo viene generata anche la voce extraerariale 9607: a dedurre spese sostenute per conto PR. |

09559 | Spese di trasporto PR pagate dall'Ateneo (non liq, si IVA, rivalsa,fisc e IRAP) | Da utilizzare per il rimborso delle spese di trasporto di un PR con compenso. Le spese di trasporto, già pagate dall'Ateneo all'azienda di trasporto, costituiscono reddito per il PR perciò devono essere assoggettate a ritenute fiscali, rivalsa e IVA. La voce non determina un netto da liquidare al soggetto ma il suo importo costituisce un "bene in natura" per il soggetto perché incrementa gli imponibili rivalsa, IVA, ritenuta d'acconto. |

PR NON RESIDENTI: VOCI DI COMPENSO E RIMBORSO SPESE | ||

| Compenso in rit.d'imposta (non residenti – no rit d'imposta .) | PR non residenti in Italia, che adottano la convenzione contro le doppie imposizioni.

|

09527 | Rimborso spese in rit.d' imposta (non residenti – no rit. d'imposta .) | PR non residenti in Italia, che adottano la convenzione contro le doppie imposizioni.

|

| Compenso in rit.d' imposta (non residenti – 30%) | PR non residenti in Italia che non adottano le convenzioni contro le doppie imposizioni.

|

09529 | Rimborso spese in rit. d' imposta (non residenti – 30%) | PR non residenti in Italia che non adottano le convenzioni contro le doppie imposizioni.

|

| Compenso in rit. d' imposta (non resid. – no rit. d'imposta – no prev) | PR non residenti in Italia che effettuano la prestazione per lo stato italiano direttamente dal paese di residenza estero. (ART.25 D.PR 600/73).

Per questi redditi, prodotti interamente all'estero, viene a mancare il principio di territorialità di produzione del reddito nello stato italiano (principio che non si può far valere per i redditi di tipo assimilato a lavoro dipendente) e quindi non si deve applicare alcuna tassazione. Non considerandosi reddito in Italia per tale motivo viene escluso da tutte le certificazioni. Pertanto per capire se applicare la ritenuta d’acconto oppure ci si basa NON sul principio di territorialità ma sul luogo in cui si produce il reddito, indipendentemente dalla residenza del soggetto all’estero. La voce è mappata affinché nella CU finisca nel punto 7. |

VOCI ORGANI NO RIDUZIONE | ||

| 09577 | Gettoni professionali per Componenti Organi di Ateneo | Da utilizzare per pagare ai professionisti (PR) compensi per partecipazione ad organi di Ateneo. Assoggettata a ritenuta d'acconto. |

VOCI DI BOLLO | ||

09771 |

| Voce di recupero imposta di bollo. |

3.2 COMPENSI L. 111 del 15/7/11 : NUOVO REGIME MINIMI e REGIME FORFETTARIO art. 58 e art. 67 L. 190/2014

Con la manovra economica approvata nel mese di luglio 2011 (DL n.98 del 6 luglio 2011, articolo 27, conv. nella Legge n. 111 del 15 luglio 2011) sono state disposte importanti modifiche al regime dei contribuenti minimi in vigore dal 2008 con decorrenza dal periodo d'imposta 2012.

Il provvedimento dell'Agenzia delle Entrate n. 185820 /2011 del 22 dicembre 2011 ha chiarito le modalità di applicazione di questo nuovo regime fiscale, a cui accedono:

...

Sul reddito imponibile determinato ai sensi dell'articolo 1, commi 104 e 108 della legge n. 244 del 2007 e dell'articolo 4 del D.M. 2 gennaio 2008, si applica l'imposta sostitutiva delle imposte sui redditi, delle addizionali regionali e comunali di cui al comma 105, ridotta al 5 per cento.

I ricavi e i compensi relativi al reddito oggetto del regime, non sono assoggettati a ritenuta d'acconto da parte del sostituto di imposta.

3.2.1 VOCI DI COMPENSO

CODICE | DESCRIZIONE | NOTE |

VOCI DI COMPENSO e RIMBORSO SPESE | ||

09633 | Compenso professionisti Regime Minimi | La voce inibisce il calcolo della ritenuta d'acconto. Il compenso verrà assoggettato ad imposta sostitutiva ad aliquota ridotta del 5% in sede di dichiarazione dei redditi. Per il conteggio dell'IVA a zero occorre inserire la voce 04413 con apposito codice dei contribuenti minimi. |

09528 | Rimborso spese professionisti Regime Minimi | La voce si utilizza per il rimborso esente dei PR secondo la Legge 111/2011 oppure secondo il regime previsto dagli articoli 58 e 67 L.190/2014. E' esente da ritenute fiscali, assoggettata a IVA e rivalsa, non valida ai fini della BDM. |

3.2.2 VOCI DI TRATTAMENTO PREVIDENZIALE

CODICE | DESCRIZIONE | NOTE |

02029 | Rivalsa 4% Regime Minimi – Esordienti (iscritti gest. sep. impon. IVA e altre rivalse) | E' stata predisposta una nuova voce di rivalsa da utilizzare quando si liquida la voce 9633 "Compenso professionisti Legge 111/2011" oppure la voce 09526 "Compenso Professionisti Esordienti". |

N.B: Qualora il professionista minimo sia iscritto all'albo e alla cassa dell'albo (no gestione separata), allora la combinazione di voci da usare sarà la 09633 "Compenso professionisti Legge 111/2011" + la 04415 "Rivalsa (iscritti ad albo imp. IVA)". che non rientrerà nella certificazione fiscale ma solo nella certificazione valida ai fini IVA.

3.3 NORMATIVA FISCALE DEI RIMBORSI SPESE AI PR

TUIR, Art.54, comma 5- determinazione del reddito

Per i redditi da lavoro abituale (PR) al rimborso delle spese di viaggio, vitto e alloggio sostenute dal professionista si applica la stessa disciplina fiscale prevista per il compenso professionale: il rimborso concorre alla formazione del reddito imponibile del PR ed è tassato (Voce 9759: SI IRPEF, SI IVA, SI CONTRIBUTI).

E' quindi irrilevante la forma che assume il rimborso indipendentemente dal fatto che:

...

I rimborsi spesa concorrono alla formazione della base imponibile in base al principio dell'accessorietà rispetto alla prestazione principale (R.M N.20/e 20/3/98).

L'ART.54 comma 1 del TUIR prevede che "Il reddito derivante dall'esercizio di arti e professioni è costituito dalla differenza tra l'ammontare dei compensi in denaro o in natura percepiti nel periodo di imposta, anche sotto forma di partecipazione agli utili, e quello delle spese sostenute nel periodo stesso nell'esercizio dell'arte o della professione, …".

In particolare dall'Art.54 TUIR discende che i compensi per lavoro autonomo sono computati al netto solamente dei contributi previdenziali e assistenziali e quindi nella nozione di compenso devono ricondursi anche i rimborsi inerenti alla produzione del reddito di lavoro autonomo.

Le spese relative a prestazioni alberghiere e a somministrazioni di alimenti e bevande in pubblici esercizi sono deducibili per un importo complessivamente non superiore al 2 per cento dell'ammontare dei compensi percepiti nel periodo di imposta.

Le spese di rappresentanza sono deducibili nei limiti dell'1% dei compensi percepiti nel periodo di imposta. Le predette spese sono integralmente deducibili se sostenute dal committente per conto del PR e da questi addebitate in fattura.

I PR per poter dedurre dal reddito i rimborsi spese di cui sopra, devono inserirle in fattura per applicare su queste, IVA, IRPEF, RIVALSA. In questo modo, a fine anno, calcoleranno l'ammontare dei compensi percepiti e su questo il 2%. Il valore ottenuto è l'importo massimo di spese che si potranno dedurre dal reddito con il modello UNICO.Le spese invece, sostenute dall'ente per conto del PR, sono interamente deducibili. Uso della voce 9606: appendice numero 5

Documentazione: L'originale viene trattenuto dal PR perché gli serve per la propria dichiarazione dei redditi e portare tali spese in deduzione fino al 2%. La copia viene invece data all'ente.

3.4 RIMBORSI PER SPESE DIVERSE DA VITTO, VIAGGIO, ALLOGGIO E LA DISCIPLINA "IVA"

Non sono tassati i rimborsi di anticipazioni fatte in nome e per conto della controparte (marche da bollo, le concessioni governative, i valori bollati) purché documentate e con l'applicazione della marca da bollo da 1.29€ per importi di rimborso superiori a 77.47€. Sono fatture intestate direttamente al committente e non al PR che non può dedurre nulla da questi rimborsi dato che gli vengono rimborsati in toto.

In sintesi, per escludere dalla base imponibile della ritenuta il rimborso delle spese (Voce 9753) occorre che:

...

- le somme dovute a titolo di interessi moratori o di penalità per ritardi o altre irregolarità nell'adempimento degli obblighi del cessionario o del committente;

- il valore normale dei beni ceduti a titolo di sconto, premio o abbuono in conformità alle originarie condizioni contrattuali, tranne quelli la cui cessione è soggetta ad aliquota più elevata;

- le somme dovute a titolo di rimborso delle anticipazioni fatte in nome e per conto della controparte, purché regolarmente documentate (concessioni governative, marche da bollo, valori bollati)

- l'importo degli imballaggi e dei recipienti, quando ne sia stato espressamente pattuito il rimborso alla resa;

- le somme dovute a titolo di rivalsa dell'imposta sul valore aggiunto. Non si tiene conto, in diminuzione dell'ammontare imponibile, delle somme addebitate al cedente o prestatore a titolo di penalità per ritardi o altre irregolarità nell'esecuzione del contratto.

3.5 VOCI DI TRATTAMENTO FISCALE

Generalmente i PR hanno da procedura la ritenuta fiscale automatica al 20%.

La ritenuta è calcolata sul totale del Compenso + Rivalsa.

Qualora si volesse intervenire per modificare tale percentuale occorre inserire le voci 09808 quando il PR richieda di applicare un'aliquota differente maggiore del 20%.

Tale voce 09808 si inserirà direttamente nel trattamento economico del compenso e non da scheda fiscale, perché non è detto che in tutte le fatture/notule di PR o prestazioni di occasionali AU, ci sia la stessa aliquota.

Essa infatti potrebbe aumentare nel tempo per cui va messa direttamente nel compenso o contratto se si parte da questo come DG predecessore. L'autonomo infatti si applica una ritenuta d'acconto che ha facoltà di richiedere un'aliquota maggiore solo per sua comodità per non avere un saldo troppo alto nel suo unico.Il professionista o l'occasionale non comunicherà tale aliquota in sede di scheda dati fiscali.

E' più probabile che tali aliquota possa variare da parcella a parcella al variare del suo reddito.In ogni caso anche se la comunicasse ad inizio anno per i professionisti o AU, fa fede sempre e solo quanto riportato in parcella.

...